ビューゴールドプラスカードの特徴や口コミ評判をチェック

本記事はプロモーションを含みます

| 年会費 | 初年度:11,000円(税込) 2年目以降:11,000円(税込) |

|---|---|

| 還元率 | 0.5%~1.84% |

| 発行日数 | 最短7日 |

| 年会費 | 初年度 | 11,000円(税込) |

|---|---|---|

| 2年目以降 | 11,000円(税込) | |

| 家族カード | 無料 | |

| 海外旅行傷害保険 | 最高5,000万円 | |

| 国内旅行傷害保険 | 最高5,000万円 | |

| ETCカード | 発行手数料 | 無料 |

| 年会費*1年目 | 524円(税込) | |

| 電子マネー |  |

|

| 国際ブランド | ||

| 発行会社 | ビューカード | |

| 発行期間 | 最短7日 | |

- point1JR東日本初のビューカードのゴールドカード!“VIEWプラス”で最大10%貯まる!

- point2Suicaポイント還元率最大1.5%!ビューゴールドボーナスで総還元率がアップ!

- point3Suica定期券機能付き!JRの優待特典に国内・海外旅行保険!空港ラウンジも無料

ビューゴールドプラスカードとは?

日本初のSuica(スイカ)定期券機能付きのゴールドカード

JR東日本「ビューゴールドプラスカード」は、JR東日本グループで初となるSuica(スイカ)定期券機能が付帯したビューカードのゴールドカードです。

JR東日本「ビューゴールドプラスカード」は、JR東日本グループで初となるSuica(スイカ)定期券機能が付帯したビューカードのゴールドカードです。

ゴールドカードにふさわしく最高5,000万円の海外・国内旅行傷害保険が自動付帯されます。さらに年間最高300万円まで補償するショッピングプロテクションも付帯。

ポイント還元率最大10%以上!JR最強のゴールドカード

最大の魅力はビューゴールドプラスカードの利用で、JR東日本関連商品で多くのJRE POINTが貯まる「VIEWプラス」のサービスです。

定期券やえきねっと予約で最大8.0%ものポイント還元率となります。

えきねっと利用や、鉄道利用でも2.0%のJRE POINTが貯まるので、“VIEWプラス”分と合わせると合計還元率は10%を超えます。

この他にさらにビューゴールドボーナスまで追加されるため、コスパだけでも本当にお得なゴールドカードとなります。

ゴールドカードに相応しい特典満載

「ビューゴールドプラスカード」のショッピングポイント還元率は下位のビューカードと同じ0.5%(JR東日本で1.5%)です。

「ビューゴールドプラスカード」のショッピングポイント還元率は下位のビューカードと同じ0.5%(JR東日本で1.5%)です。

しかし年間利用額に応じてお得にボーナスポイントが貯まる「ビューゴールドボーナス」特典が付帯するため、基本還元率だけでも最大1.025%の還元率を達成できます。

もちろんVIEWプラス対象商品購入やサービスを利用すればポイントが最大8.0%還元されるなど、ビューカードならではのお得なサービスも利用できます。

そのため「ビューゴールドプラスカード」に利用を集約することがおすすめです。

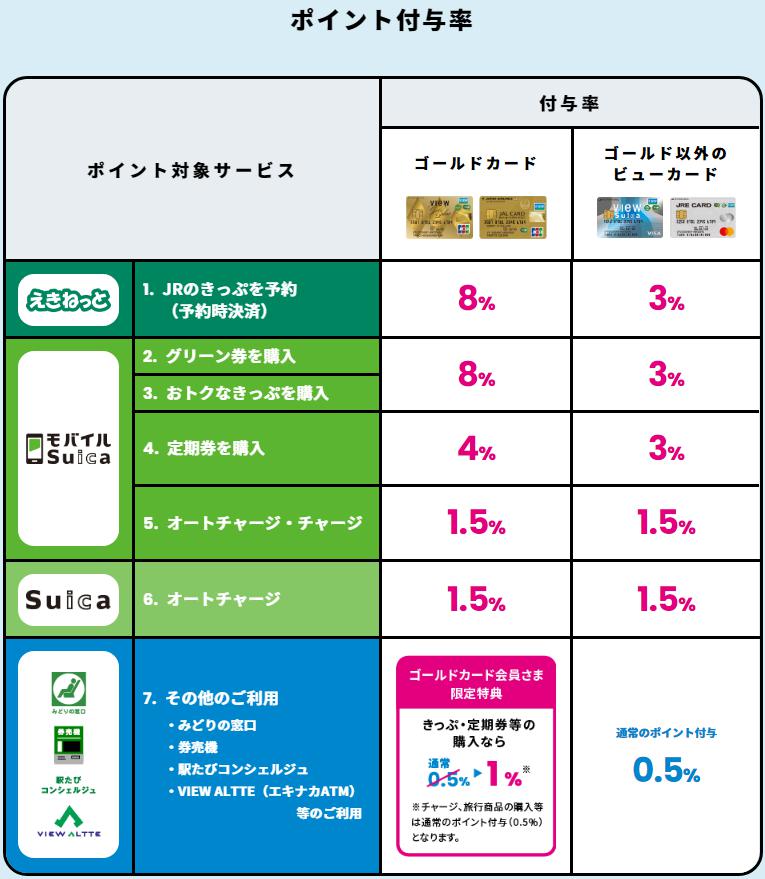

ビューゴールドプラスカードのポイント還元率

最大10%のポイント還元率!“VIEWプラス”が魅力のJR最強ゴールドカード!

「ビューゴールドプラスカード」のポイントプログラムは、JR東日本の「JRE POINT」です。

「ビューゴールドプラスカード」のポイントプログラムは、JR東日本の「JRE POINT」です。

2021年7月より“VIEWプラス”が新しくなり、「ビューゴールドプラスカード」で切符を買うと、合計最大10%ものJRE POINTが貯まるようになりました。

「えきねっと(JR券予約)」を利用し、予約時決済した場合や、モバイルSuicaを利用した場合のポイント付与率が8.0%。

えきねっと利用や鉄道利用で貯まるJRE POINTが2.0%です。

これで合計10%の最強のJRゴールドカードとなります。

えきねっと(JR券予約)で合計10%を達成する

たとえばビューゴールドプラスカードで「えきねっと(JR券予約)」を利用し(8%の還元)、予約時決済します。

その後、「えきねっと」にて新幹線eチケット(指定席)を購入し、チケットレス乗車した場合は、えきねっとの利用分としてJREポイントがたまるため、そちらも加味し合計10%となります。

モバイルSuicaでグリーン券購入して合計10%を達成する

また「モバイルSuica」にビューゴールドプラスカードを登録し、モバイルSuicaを利用してグリーン券を購入した場合なども、合計10%を達成可能です。

「モバイルSuica」を「JRE POINT」のWEBサイトに登録すると、「VIEWプラス」のポイントに加えて、鉄道利用でのJRE POINTも貯まります。

予約時の8%に加え、JR東日本の「鉄道利用で貯まるJREポイント」が2%付与されるので、合計10%となります。

Suicaチャージのポイント還元率は最大1.5%!

「ビューゴールドプラスカード」は、ショッピング利用1,000円ごとに5ポイントが加算されますが、乗車券はじめ特急券や定期券、回数券、Suicaチャージ、Suicaオートチャージ、Suica定期券など、VIEWプラス対象商品の購入もしくはVIEWプラス対象サービスを利用すれば、最大8%ものポイントが加算されます。

SuicaオートチャージやモバイルSuicaのチャージでは、ポイント還元率は1.5%。

切符や定期券だけじゃなく、回数券やびゅう国内旅行商品など、その他のご利用では、1.0%のポイント還元率となります。

基本のショッピングポイント還元率は0.5%!JR東日本に特化したゴールドカード

“VIEWプラス”は、JR東日本の対象サービスをビューカードで利用すると、もらえるJRE POINTが1.5%にアップするおトクなサービスです。

しかしJR東日本関連以外のショッピングポイント還元率やボーナスポイントには変わりはありません。

ビューゴールドプラスカードの利用額1,000円(税込)につきJRE POINTが5ポイント(5円相当)貯まります。

ボーナスポイント還元率は最大+0.525%!貯まったポイントはSuicaにチャージ!

一般加盟店でのショッピングや公共料金などのお支払いでは1,000円につき5ポイント貯まるため、還元率は下位のビューカードと同じく0.5%となります。

しかしボーナスポイントシステムにより、還元率は最大1.025%以上になります。特にJR東日本のサービスを利用した場合は、10%を超えてくるので驚異的です。

もちろん貯めたJRE POINTは1ポイントから1円分(1ポイント=1円分)としてSuica・モバイルSuicaにチャージできます。

年間のクレジットカード利用額に応じてボーナスポイントが付与される

年間100万円以上・150万円以上・200万円以上などの各ステージが設けられ、毎年の利用額に応じてボーナスポイントが加算されます。

年間のご利用額累計に応じてボーナスポイントをプレゼント

ただし、最初のステージで加算される5,000ポイントに追加で加算される仕組みです。例えば年間200万円以上の利用であれば、最初の5,000ポイントに加えて、6,000ポイントのボーナスポイントが加算されます(合計11,000ポイント)。

ただし、100万円以下であれば、ボーナスポイントはもらえません。1年間で合計100万円以上ご利用の場合、毎年5,000ポイントをプレゼントされるので、年間利用額100万円が1つの取得の目安と言えるでしょう。

ビューゴールドプラスカードのメリット

国内主要空港の空港ラウンジが無料で利用できる

日本国内の主要28空港に加え、ハワイのホノルル国際空港の空港ラウンジをいつでも無料で利用できます。旅行や出張の際に飛行機へ登場する場合は、出発までの間ゆっくりと過ごせます。

日本国内の主要28空港に加え、ハワイのホノルル国際空港の空港ラウンジをいつでも無料で利用できます。旅行や出張の際に飛行機へ登場する場合は、出発までの間ゆっくりと過ごせます。

手荷物宅配など充実のゴールドカード付帯サービス

また、手荷物宅配サービスやコート預かりサービス、スマホやWi-Fiをレンタルできるレンタルモバイルサービスなどのゴールド付帯サービスも利用可能です。

海外・国内旅行傷害保険もゴールドクラスの充実

「ビューゴールドプラスカード」には、最高5,000万円の海外・国内旅行傷害保険が自動付帯されているほか、年間最高300万円まで補償してくれるショッピングプロテクションも付帯されています。一般カードの「ビュー・スイカ」カードには最高500万円の海外旅行傷害保険が付帯されているだけなので、付帯保険の充実度は一目瞭然です。

ビューゴールドプラスカードのまとめ

JR東日本のヘビーユーザーは必携!還元率最大10%以上のJR最強ゴールドカード

「ビューゴールドプラスカード」はJR東日本グループとしては初めてとなるゴールドカードです。

ビューカードの機能にゴールド付帯サービスがプラスされ、加えてボーナスポイントやプレゼント特典なども充実した機能性の高い一枚となっているのが特長です。

JR東日本を通勤で利用する方、新幹線による出張など電車での移動が多い方、ご家族でのお出かけなどに飛行機よりも新幹線を多く利用される方に特におすすめです。

基本情報

| 入会資格 | 日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方 | |

|---|---|---|

| 発行会社 | ビューカード | |

| 本社所在地 | 東京都品川区大崎一丁目5番1号 大崎センタービル | |

| 創業 | 2009年9月 | |

| 発行可能ブランド |

|

|

| 発行期間 | 最短7日 | |

| 年会費 | 1年目 | 11,000円(税込) |

| 2年目以降 | 11,000円(税込) | |

| 家族カード | 1年目 | 無料 |

| 2年目以降 | 無料 | |

| ETCカード | 発行手数料 | 無料 |

| 1年目 | 524円(税込) | |

| 2年目以降 | 524円(税込) | |

ポイント還元

| ポイントプログラム | JRE POINT |

|---|---|

| ポイント還元率 | 0.5%~1.84% |

| ポイント有効期限 | 24ヶ月(※ポイント獲得/利用があれば24ヶ月自動延長) |

| 最低交換単位 | 1ポイント |

マイレージ

| 交換可能なマイレージ | ||

|---|---|---|

| マイレージ還元率 | - | |

| 最低交換単位 | - | |

| マイレージ移行手数料 | - | |

電子マネー

| チャージ可能な電子マネー |

|

|---|

付帯サービス

| 海外旅行傷害保険 | 付帯条件 | 自動付帯 |

|---|---|---|

| 死亡・後遺障害 | 最高5,000万円 | |

| 傷害・疾病 | 100万円限度 | |

| 携行品損害 | 20万円限度 | |

| 国内旅行傷害保険 | 最高5,000万円 | |

| ショッピング保険 | - | |

| 備考 | ||

ビューゴールドプラスカードでよくある質問

審査の基準は甘いですか?厳しいですか?

ゴールドカードの中ではやや甘いほうです。

日本国内在住で満20歳以上かつ、年収が300万以上あればほぼ審査に通ります。

ただし過去に債務整理をしていたり、信用情報に傷がついていると条件を満たしていても落ちる可能性があります。

審査期間はどれくらいですか?

ゴールドカードという事もあり審査を厳密にやるため、一般カードよりも長い1週間ほどの時間がかかることが多いです。

また書類や郵送での申込み、連休を挟んだり混雑している時期の申込みの場合は2週間ほどかかるケースもあるようです。

審査完了後は4~5日ほどで自宅に届くことが多いです。

インビテーションは来ますか?

2020年12月現時点ではインビテーションが届いたという口コミはありません。

自分から申込む方法でのみ発行可能です。

ビューゴールドラウンジはどんな感じですか?

まず東京駅という日本の中心地にあるため、利便性は抜群です。

ゴールドカードを所有している方は完全無料でソフトドリンクやお菓子を頂いたり、クロークを使うことができます。

(同伴者は利用券か3,300円必要です)

座席も34ほどあり、幅も広くゆったりとできます。旅の疲れを癒やしたり、出発前に優雅な時間を過ごすことが可能です。

ぶっちゃけ評判・評価はどうなんですか?

実際にビューゴールドプラスカードを発行した方の口コミを見ると、ポイントが効率よく貯まるからかsuicaや定期券を利用している方の評価は非常に高いです。

また、優れた付帯保険があったり、ラウンジサービスを利用できる点も高評価です。

一方でゴールドカードの割には基本の還元率が0.5%と低い点はやや評判が悪いです。

suicaに関しては1.5%と破格の還元率ですが、多くのゴールドカードは全ての買い物0.75%の還元率です。そこを重視するなら同じく年会費11,000円(税込)のアメックスゴールドを選んでも良いでしょう。 https://www.ace-sec.co.jp/credit/pickup/goldcard