NTTカードを比較|種類別の特徴や還元率からおすすめカードを紹介

本記事はプロモーションを含みます

-

非公開: 【発行終了】 NTTグループカードレギュラー

NTT通信費&出光ガソリン代がキャッシュバック!

- DoCoMo&NTTの通信料金がキャッシュバック!実質年会費無料!

- 出光でガソリン代もキャッシュバック!まいどカードよりお得!?

- 電子マネーチャージでもポイント還元!ショッピング保険も付帯!

-

非公開: 【発行終了】 NTTグループカードゴールド

家族特約付き保険+空港ラウンジ!条件付きで年会費無料

- NTT通信費&出光ガソリン代がキャッシュバック!

- 100万円利用で次年度年会費無料!空港ラウンジも無料で利用!

- 家族特約付き海外・国内旅行傷害保険+ショッピング保険も付帯!

NTTカードを比較|種類別の特徴や還元率からおすすめカードを紹介

クレジットカードはたくさんのカード会社が発行していますが、日本を代表する通信事業会社NTTが発行している「NTTカード」があります。

今回の記事ではそんなNTTカードのメリットやデメリット、審査基準なども含めて詳しく解説をしていきます。NTTカードへの入会を検討している方は、ぜひ今回の記事を参考にして下さい。

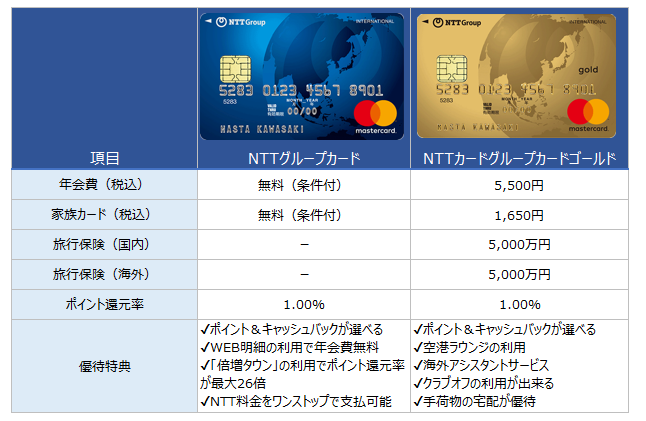

NTTカード2種を徹底比較

NTTカードのメリットやデメリットについて解説をしていく前に、NTTカードが発行しているカードについて紹介をしています。

NTTカードには種類は多くなく、レギュラーとゴールドの2種類のカードしかありません。それぞれのカードの特徴について見ていきましょう。

NTT通信費がお得になるNTTグループカードレギュラー

まず最初に紹介するのが一般カードにあたるNTTグループカードレギュラーです。こちらのカードは年会費が1,320円(税込)かかりますが、毎月の明細をWEB明細に切り替えることで年会費は無料にすることが出来ます。

このカードの一番の特徴はカードの利用額に応じて、キャッシュバックを受けるかポイントを貯めるかを選べる点です。

キャッシュバックの場合はカードの利用代金全額ではなく、NTTやdocomo、スカパーなどの通信料金のみが対象になり、更にカードの毎月の利用額に応じて下記の還元率がを掛けたものがキャッシュバックされる金額となります。

- 2万円未満・・・0%

- 4万円未満・・・1.5%

- 6万円未満・・・3%

- 8万円未満・・・4.5%

- 10万円未満・・・6.0%

- 20万円未満・・・8.0%

- 30万円未満・・・18.0%

- 40万円未満・・・28.0%

- 50万円未満・・・38.0%

- 60万円未満・・・50.0%

- 60万円以上・・・60.0%

上記のように最大60%もの還元率になりますが、毎月のキャッシュバックの金額は15,000円が上限になります。

また、ポイントを選んだ場合の還元率も常時1.0%と高還元率で、更に会員専用のポイントモール「倍増town」経由でのねっとショッピングで還元率が2~26倍に増える特典もあります。

貯めたポイントの交換先も幅広く、マイルやTポイントなどの提携先のポイントやギフトカード、様々な商品とも交換が可能です。

また便利なのがNTTグループの通信料を複数払っている方であれば、簡単な手続きで支払いをこのカードにまとめられる点です。支払いの管理もしやすくなりますし、

毎月の明細も見やすくなります。このようにNTT関連のサービスとの相性がとても良いので、NTTユーザーにとってはおすすめのカードです。

家族特約など多数の特典が付帯するNTTグループカードゴールド

次に紹介するのが、先ほどのNTTグループカードレギュラーの上位カードにあたるNTTグループカードゴールドです。

年会費は5,500円(税込)と一般カードに比べると高いですが、年間100万円以上のカード利用で年会費は無料になります。さらに年間150万円以上を利用した場合は、本人カードだけでなく家族カードの年会費も無料になります。

ゴールドクラスのカードで条件付きとは言え年会費が無料になるカードは、そう多くはない大きな特徴です。

NTTグループカードレギュラーのサービスに加えてゴールドカードならではの特典が付帯をしており、ゴールドカードの特典の代名詞とも言える空港ラウンジの利用の他、下記のような多彩な特典が付帯をします。

- 海外からの帰国時、空港から自宅までの手荷物宅配を優待価格で利用出来る

- 海外旅行のサポートを旅先で日本語でしてくれる海外アシスタントデスクや、渡航先の情報を教えてくれるゴールド会員専用トラベルデスクが利用出来る

- 国内の宿泊やレストラン、レジャー施設が優待価格で利用が出来るクラブオフ

- 最高5,000万円の国内、海外旅行保険

- 最高300万円のショッピング保険

更にカード会員専用のWEB明細などが利用できるMyLinkというサービスに登録をしていれば、ネット上で予約してこのカードで決済をした旅行などをキャンセルした際のキャンセル料を補償してくれる特典もあります。

このように一般カードと比べると、多くの特典が付帯をしていることがゴールドカードの特徴です。年間カードを100万円以上利用する方であれば、これだけの特典を年会費無料で受けることが出来るおすすめゴールドカードです。

NTTカードのメリット

NTTカードのカード毎の特徴が理解出来たら、次はNTTカードのメリットについて確認をしていきましょう。

カードを使った後でもリボ払いへ変更出来る

NTTグループカードのメリットの一つに、リボ払いの使いやすさがあります。リボ払いは毎月の利用金額にかかわらず返済金額が一定になるというメリットがありますが、その分支払い利息が高くなるというデメリットがあります。

そのため、リボ払いを利用する際には、使いすぎてしまわないよう慎重に利用する必要があります。

NTTグループカードの場合は事前にリボ払い設定をすることが出来るだけでなく、カードを利用した後でもリボ払いへと変更することが可能です。

ついついカードを使いすぎてしまって、「来月の返済が心配」というような場合にリボ払いへと変更することが出来ます。

しかもカードの明細毎にリボ払いへの変更が可能なので、毎月の家計事情に合わせて返済を自由に変更することが出来るのがメリットの一つです。

NTTの利用料金をまとめて払ってお得になる

NTTグループカードのメリットは、NTTグループの利用料金をまとめて払えばお得になる点です。先ほども紹介をしたようにNTTグループで複数の通信料や利用料を払っている場合、簡単な手続きで支払いをこのカードにまとめることが出来ます。

さらにキャッシュバックコースを選択することで、NTTグループの通信料・利用料が最大で60%がキャッシュバックされます。

このようにNTTグループユーザーにとってはメリットが多く、特に毎月高額な通信料を払っている携帯のキャリアがdocomoの方にとってはとてもお得なカードとなっています。

ガソリン代のキャッシュバックも出来る

NTTグループカードはポイント&キャッシュバック以外にも、出光キャッシュバックシステムという特典が付帯します。

この特典は全国の出光のガソリンスタンドでこのカードを使って支払いをすると、カードの利用金額に応じて最大で1リッターあたり40円の値引を受けることが出来る特典です。電話などの通信料だけでなく、ガソリン代でも割引を受けられるのもこのカードのメリットの一つです。

NTTカードのデメリット

メリットの次は、NTTカードのデメリットについて見ていきましょう。

コースによっては還元率が低い

ポイントコースを選択した場合、還元率自体は1%と高還元率ですが交換先によっては交換レートが悪く、実質的な還元率が低くなってしまう点には注意が必要です。

例えばVISAギフトカード6,000円分に交換する場合は、11,000ポイントが必要になります。そのため、この場合の実質の還元率は0.54%となり、1.0%から大幅に低下をしてしまうことになります。

このようにNTTグループカードのポイントは、交換先によっては還元率が低くなってしまう点には注意が必要です。

旅行保険は付帯しない

NTTグループカードでは、ゴールドカードにはしっかりと旅行保険が付帯をしますがレギュラーカードには旅行保険は付帯しません。

旅行保険の付帯しないカードは珍しくはありませんが、その多くは年会費が無料です。NTTグループカードのように年会費が必要なカードで、旅行保険が付帯しないのはデメリットと言えます。

NTTグループカードはWEB明細の利用で年会費が無料になりますが、紙の明細を利用したい方にとっては年会費に見合った保険が付帯しないというデメリットが発生することになります。

NTTユーザーで無ければメリットは少ない

ここまで説明をしてきたように、NTTグループカードはNTTの通信料などを支払うことでメリットが大きくなるようになっています。逆に言えばNTTグループのユーザーでなえれば、このカードの恩恵を存分に受けることは出来ません。

特にキャッシュバックを選択した場合は、NTTグループの利用料のみが対象となるためNTTユーザーでなければ全くメリットがありません。NTTグループカードは名前の通りNTTユーザー向けのカードとなっていますので、NTTユーザー以外が入会する際には注意が必要です。

NTTカードの審査難易度は?

入会基準は18歳以上と幅広い

カードのメリットやデメリットが理解出来たら、次に気になるのがNTTカードの審査基準でしょう。NTTカードのメインターゲットはNTTユーザーを想定していますので、学生や主婦など幅広い顧客層が対象になります。そのためNTTカードの審査の特徴は比較的入会のしやすい審査基準であることが想定されます。

実際にNTTカードの入会基準を確認すると、下記のようになっています。

- 満18歳以上(高校生除く)

- ご本人または配偶者に安定した継続収入のある方、または学生の方(未成年の方は親権者の同意が必要です)

- ご自宅、ご勤務先に電話連絡が可能な方

ゴールドカードもほぼ同様の入会基準ですが、学生は入会することが出来ません。

しかしどちらのカードでも、ステータスカードと比較すると幅広く入会のしやすいカードであることが分かります。

審査の際には個人信用情報が重要になる!

NTTカードのような幅広い顧客層を対象にしたカードの場合、審査の際には個人信用情報でのデータが重要になります。過去の返済実績はもちろん、入会申込書に記載された内容と個人信用情報機関に記録されているデータが一致することで在籍確認などを行います。

他にも他社の借入状況、特に消費性の借入がどれくらいあるか、また同時期に複数のカードに申込をしていないかなどをチェックされます。逆に言えばこのあたりの個人信用情報に問題が無ければ、主婦や学生の方であっても審査に通過する可能性の高いカードと言えます。

審査期間は最短10日ほど

NTTカードの審査期間は10日程度と言われていますが、スムーズに審査が行われた場合は1週間程度のケースもあります。他社カードと比較をしてもそこまで早い訳ではないですが、スムーズに審査が行われれば2週間程度でカードが手元に届く場合もあります。

NTTカードより人気のクレジットカード3選

NTTカードはメリットのあるカードではありますが、ポイントの交換先によっては還元率が低く、またキャッシュバックはNTTグループの支払いのみが対象となります。

そのためNTTグループのユーザーでなければメリットを最大限に活用出来ないケースもあるので、NTTの利用が多くない方にとっては他のカードも検討する必要があります。ここではNTTグループカード以外の下記の3枚のおすすめカードを紹介します。

JCB CARD W/W plus L

年会費永年無料!WEBでカード番号発行!常にポイント2倍

年会費無料でポイント2倍!WEB入会限定/39歳までが申し込める新しいJCBカード

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| 還元率 | 1.0%~5.5% ※最大還元率はJCB PREMO (or nanacoポイント)に交換した場合 |

| 発行日数 | 約1週間でお届け |

NTT関連のサービスの利用が多くなく、カードを色んなシーンで利用する方におすすめなのがJCB CARD W/W plus Lです。JCBが発行する39歳以下の専用カードで、ポイント還元率がJCBカードの2倍の1.0%になる還元率の高さが魅力のカードです。

ポイントの還元率自体はNTTカードの1%と同じですが、貯めたポイントの交換レートがNTTカードのポイントよりも優れているので実質的な還元率はこちらのカードの方が上です。

またスターバックスや、Amazon・セブンイレブンの利用で更にお得にポイントが貯まる仕組みになっているので、これらの店舗利用が多い若者ほどメリットの受けやすいカードとなっています。

まだ女性の方であれば女性専用のJCB CARD W plus Lもおすすめです。JCB CARD Wの特典に加えて、毎月の抽選でギフトカードが貰えたりコスメやネイルなど女性に嬉しい特典の付帯したカードです。

楽天カード

楽天市場など楽天での利用が多い方には、楽天カードがおすすめです。年会費が無料でポイント還元率が1.0%なのはNTTカードと同じですが、ポイントの交換レートは1ポイント=1円のものが多く実質的な還元率はこちらのカードの方が優れています。貯めたポイントを使って、カードの利用代金に充当が出来るのも使いやすい特徴です。

また楽天市場などの楽天グループでの利用でポイントが貯まりやすく、更に新規入会キャンペーンで7,000ポイントがもらえるなどポイントが貯まりやすくなっています。

また旅行保険などは付帯しませんが、海外でのレンタカー割引や手荷物宅配の優待などの旅行に役立つ特典が付帯しています。

年会費が無料でポイントが貯まりやすく、特典もしっかりと付帯をするので、楽天ユーザーであれば必ず持っておきたいおすすめカードです。

dカード

次に紹介するおすすめカードは、同じNTTグループでも携帯キャリアのdocomoが発行しているdカードです。年会費無料で還元率1%はこれまでのカード同様で、こちらのカードも1ポイント=1円でdocomoの代金を払えたりお店での買い物に使う事が出来ます。

こちらのカードもポイントの貯まりやすい仕組みになっており、dポイント特約店でカードを利用するとポイント還元率が最大で2倍になります。dポイント特約店は数が多く、JALやENEOS、メルカリや高島屋、マツモトキヨシなど普段から良く利用するお店が多いのも特徴です。

楽天カードと同様に旅行保険は付帯しませんが、ショッピング保険や携帯電話の修理や再購入の費用を補償してくれる特典が付帯するのが嬉しいポイントです。docomoユーザーや、dポイント特約店を良く利用する方であれば、非常におすすめカードです。

NTTカードの種類・比較まとめ

NTTカードは大手通信会社のNTTが発行するクレジットカードです。レギュラーとゴールドカードがあり、どちらもカードの利用額に応じてキャッシュバックかポイントを貯める事が出来ます。

ポイントの還元率は1.0%と高いのですが、ポイントの使い方によっては還元率が悪くなってしまうので、キャッシュバックとどちらが得になるか慎重に比較する必要があります。

カードの入会基準も広く、どなたでも加入のしやすいカードなのでNTTユーザーであればお得なおすすめカードです。しかしNTTグループでの利用額がそこまで多くない方にとっては、あまりメリットのないカードでもあります。その場合は今回の記事で紹介したようなおすすめカードと比較して、加入を検討すると良いでしょう。

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら