法人ETCカードとは?個人用のETCカードとの違いはある?

本記事はプロモーションを含みます

事業を行なっていく上で、車での長距離移動がある際は「ETCカード」を利用する方が多いと思います。車での移動頻度が高ければ高いほど、法人ETCカード(ETC法人カード)の必要性が出てくると思います。実際に法人ETCカードを持つメリットや選び方などをしっかり理解している方は多くないのではないでしょうか。

今回は、法人ETCカードについて、自分の会社や事業に合った法人クレジットカードを選ぶための基礎知識をお伝えします。自信を持ってクレジットカード選びができるよう、ぜひご覧ください。

法人ETCカード(ETCコーポレートカード)とは?

法人や個人事業主向けに発行されているETCカード

法人ETCカードとは、法人、もしくは個人事業主向けに発行されるETCカードのことです。

法人ETCカードとは、法人、もしくは個人事業主向けに発行されるETCカードのことです。

一般のETCカードとの違いは、経費精算のしやすさです。法人クレジットカードの種類にもよりますが、ざっくり言えば複数発行や引き落とし口座の設定など経費精算がしやすいETCカードが「法人ETCカード」です。

法人ETCカード(ETCコーポレートカード)は3種類ある

法人や個人事業者が発行できるETCカードには3つの種類があります。

- 法人ETCカード(法人カード+ETCカード)

- ETCパーソナルカード(法人ETCカード)

- ETCコーポレートカード

それぞれ申込み方法や年会費の有無などが異なりますので、以下の表で違いを確認してください。

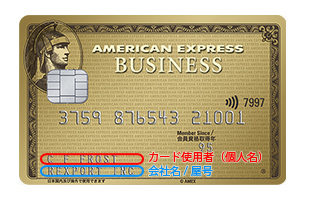

| 法人ETCカード(法人カード+ETCカード) | ETCパーソナルカード | ETCコーポレートカード | |

|---|---|---|---|

| 券面画像 |  |

|

|

| 申込み窓口 | クレジットカード会社 | 協同組合(高速情報協同組合など) | 東日本/中日本/西日本高速道路 または協同組合 |

| 年会費 | クレジットカード会社によって異なる | 540円 | 617円 |

| 入会金・出資金 | なし | 10,000円(脱退時返金) | 銀行などの連帯保証人または 支払保証額として利用見込額の4ヶ月分 (協同組合申込の場合は10,000円・脱退時返金) |

| 走行金額手数料 | なし | 8%程度 | なし |

| ETCマイレージ | 対象 | 対象 | 対象外 |

| ポイント還元 | あり | なし | なし |

| 大口・多頻度割引 | なし | なし | あり |

| 入会難易度 | △ クレジットカードの審査があり |

◎ 審査は基本的にない |

◯ 高速道路各社に申込みは用意する書類などが多く支払保証金も必要。 協同組合申込の方が入会しやすい。 |

法人ETCカード(法人カード+ETCカード)の詳細

クレジットカード会社に法人カードを申込みすると、ETCカードを無料または別料金で発行してもらうことができます。

法人カードの場合はETC決済以外の経費もまとめてクレジット決済することで、経理処理が楽になるだけでなくポイント還元でお得になるメリットもあります。他にもクレジットカード会社の充実した付帯サービスが提供されるので、最もお得でおすすめしたい方法です。

ただし、クレジットカード会社の審査にクリアしなければ入会できないため、特に設立間もない法人は入会基準に達していないと判断される可能性もあります。

法人カードに申込みする場合は、審査基準の厳しさと発行されるETCカードの枚数や年会費の有無、ポイント還元率、付帯サービスの内容などに注目して選ぶことをおすすめします。

ETCパーソナルカード(法人ETCカード)の詳細

高速情報協同組合やETC協同組合などの協同組合が発行する、クレジット機能のない法人ETCカードはETCパーソナルカードと呼ばれます。

「ETCパーソナルカード」は、基本的には出資金として1万円を支払えば入会可能で、設立されて間もない法人や個人事業者でも利用しやすいのが特徴です。

ただし、業績が極端に悪いなどの問題がある場合には入会できない場合もあります。

高速道路のお支払額に応じてポイントが付く「ETCマイレージサービス」の対象になりますが、協同組合が手続きを代行して行うことから8%程度を手数料として差し引きされる点は注意が必要です。

法人ETCカードは、新法人(個人事業者)でも入会しやすいですが、ETC決済だけにしか使用できないため、他の経費節減には繋がりません。

ETCコーポレートカードの詳細

ETCコーポレートカードは各高速道路会社が発行するETCカードで、他のETCカードにはない大口・多頻度割引が適用されるのが特徴です。毎月の経費はETC料金が大部分を占めているような運送業などの大口利用者向けです。

各高速道路会社に申込みをする場合には事前に用意しなければいけない書類や、連帯保証人または支払保証金を準備する必要があります。しかし、協同組合経由で申込みをすると出資金1万円で保証してくれますし、面倒な手続き等が簡素化されます。

ETCコーポレートカードもETC決済のみなので、他の経費節減にはなりません。

法人ETCカード(ETCコーポレートカード)を利用するメリットは?

- 法人ETCカードには特別な割引やマイレージサービスがある

- 1枚の法人クレジットカードから複数枚の法人ETCカードが発行できる

- 社員の交通費精算やどこへ行ったかが法人ETCカードで楽に管理できる

- クレジットカード機能つきの法人カードは「ポイント」が貯まる

特別な割引やマイレージサービスがある

メリットの多いETC法人カード(ETCコーポレートカード)ですが、その中でも最大のメリットは「交通費が安くなる」ことです。

メリットの多いETC法人カード(ETCコーポレートカード)ですが、その中でも最大のメリットは「交通費が安くなる」ことです。

現金では割引の一切ない有料道路料金ですが、ETCカードで精算するだけで休日割引、深夜割引、後述するETCマイレージサービスに登録すればさらに「平日朝夕割引」なども受けることができます。

割引率も種類によりますが、30%も割引になることもあるため、経費削減にも役立ちます。

法人ETCカードのETCマイレージサービスとは?

先にETCマイレージサービスについて少し触れましたが、ETCマイレージサービスとは、ETCカードで有料道路の料金を支払うと、利用した通行料金の支払い額に応じてポイントが貯まるシステムです。

貯まったポイントは、無料通行分に交換して通行料金の支払いに充てることができるため、通行料を支払えば支払うほど戻ってくる(割引される)金額が大きくなります。

こちらも、現金精算では受けられないサービスですので、法人ETCカードを利用するなら登録しておくのをおすすめします。

1枚の法人クレジットカードから複数枚の法人ETCカードが発行できる

法人クレジットカードや、クレジットカードそのものにETC機能がついている法人ETCカードの一部は、1枚のクレジットカードを発行すれば、複数のETCカードを発行できるサービスもあります。

法人クレジットカードや、クレジットカードそのものにETC機能がついている法人ETCカードの一部は、1枚のクレジットカードを発行すれば、複数のETCカードを発行できるサービスもあります。

代表が『JCB 一般法人カード(ポイント型)』(年会費1,250円+税※オンライン入会で初年度無料/還元率0.5%:1,000円で1ポイント=5円相当)です。

個人向けクレジットカードは、基本的にETCカードは1枚ですので、複数枚のETCカードが発行できるのは法人カードを利用する大きなメリットのです。

使用する車が複数台ある場合は、いちいちカードを入れ替える手間や、一度に何台も使いたい場合も考えると、1台につき1枚のETCカードがあれば便利ですので、複数枚発行できるのは嬉しいですよね。

ただし、中には法人カードであってもETCカードが1枚しか発行できないクレジットカードもありますので、複数枚必要な場合は何枚までETCカードが発行できるかも確認しましょう。

社員の交通費精算や移動場所を楽に管理できる

ETCカードを利用せずに現金精算ばかりしていると、いちいち交通費の精算が必要になったり、あるいは領収書をなくしてしまったりして、実際にどの区間でどれだけお金がかかったのかわからなくなってしまうことも考えられます。

ETCカードを利用せずに現金精算ばかりしていると、いちいち交通費の精算が必要になったり、あるいは領収書をなくしてしまったりして、実際にどの区間でどれだけお金がかかったのかわからなくなってしまうことも考えられます。

法人ETCカードを利用していれば、いつ、どの区間をいくらで利用したかが利用明細や専用WEBサイトで簡単にできるため、明確に管理が可能です。

さらに、社員が個別に車を利用する際は、会社が発行したETCカードさえ渡しておけば、ETCカード利用文は会社の口座から直接利用分が引き落とされますので、現金での交通費精算作業が無くなります。

精算の手間が無くなるだけではなく、履歴もデータで管理やすくなるだけでも法人ETCカード導入の価値がありますね。

高速道路の料金が30~50%も割引される

高速道路を利用する際には現金やクレジットカードで直接支払うよりも、ETCシステムを利用するETCカードで支払うと30~50%も割引されるのでお得です。お仕事で高速道路を利用する頻度が多い場合は、ETC車載器とETCカードを用意して活用した方が、経費節減に役立ちます。

業務上の経費として高速道路料金を計上する場合は、ETCカードと相性の良い法人カードを活用するのがおすすめです。

クレジットカード機能つきの法人カードは「ポイント」が貯まる

クレジットカードの多くは、利用金額に応じて「ポイント」が付与されます。

このポイントの対象となるのはETCカードでの支払いも同じですので、現金では貯まらない「ポイント」が、通行料の支払いでどんどん加算されていくのは「お得」ですよね。

中にはETCカードを利用しても、もとのクレジットカードにポイントサービスがないためにポイントが貯まらない法人カードもありますが、そういったカードは年会費などで優遇されているケースがあります。

ポイントサービスつきの法人カードを利用していれば、利用に応じて「ETCカード」の利用分でもポイントが貯まりますので、貯まったポイントを使って会社に必要なものを購入、もしくは交換することもできてしまいます。

法人、個人事業主ETCカード(ETCコーポレートカード)のデメリット

登録している車両以外に使えない

法人ETCカード(ETCコーポレートカード)の利用には、車両番号の登録が必要です。

そのため、登録している車両以外ではETCカードを使えず、諸事情で登録していない車にカードを差し込んで利用するという事ができません。

もし複数の車両でETCカードを使いたい場合は、別途車両数分の法人ETCカードを発行する必要があり、余計な手間が発生してしまいます。

登録車両以外で使うと利用停止のリスクがある

なお、バレなければいいと登録している車両以外で法人ETCカードを使ってしまうと、カードの利用停止措置が下されてしまう可能性があります。

また、利用停止措置まではいかなくとも1年間の割引停止措置が下されるリスクもあるので、登録車両以外で法人ETCカードを使うのはやめておきましょう。

指定されている有料道路でしか使えない

法人ETCカードを発行しているのは、基本的に「NEXCO」という会社です。

NEXCOは日本全国の有料道路を管理しているのですが、残念ながら管轄外の有料道路を使う場合はETC法人カードを利用できません。

もちろん主要な道路は概ね対応していますが、一部は対象外であることを覚えておきましょう。

また、NEXCOの管理する有料道路のうち、40%は割引の適用外にもなっているので注意して下さい。

30%の割引まで相応の利用額が必要

有料道路で割引を受けられるのが法人ETCカードのメリットですが、残念ながら無条件では受けられません。

| 月間の利用額 | 割引率 |

|---|---|

| 5千円~1万円未満 | 10% |

| 1万円~3万円未満 | 20% |

| 3万円以上 | 30% |

上記のように月のETCカードの利用金額に応じて、割引率が変動します。

通常の買い物などの利用金額は含まれないため、3万円以上利用するには相応に有料道路を利用しなくてはいけません。

会社の規模、有料道路の利用頻度によっては割引のメリットを受けられない可能性もあります。

法人、個人事業主におすすめの法人カード4選

ライフカードビジネス(スタンダード)

『ライフカードビジネス スタンダード 法人カード』(年会費無料/ポイント還元なし)は法人カードの中でも珍しい年会費無料、ETC発行手数料も無料なので少しでも経費を節約したい事業主におすすめのクレジットカードです。社員数だけ無料発行することも可能なので、経費節減に役立ちます。

『ライフカードビジネス スタンダード 法人カード』(年会費無料/ポイント還元なし)は法人カードの中でも珍しい年会費無料、ETC発行手数料も無料なので少しでも経費を節約したい事業主におすすめのクレジットカードです。社員数だけ無料発行することも可能なので、経費節減に役立ちます。

審査については希望限度額によって異なりますが、100万円以下の場合は法人が登記事項証明書と代表者の本人確認書類、個人事業者の場合は本人確認書類のみで良いため、代表者個人が直近で金融事故を起こしていない限りは審査に通りやすいと言われています。

ただし、ポイント還元サービスの対象外になるため、クレジットカード利用分の一部を経費節減に役立てたいと考えている場合にはお役に立てません。

ETC以外にもビジネスに役立つ付帯サービスが用意されているので、事業を始めたばかりの法人・個人事業者がクレヒスを積むための最初の一枚として活用するにはおすすめできます!

| 年会費 | 無料 |

|---|---|

| ETC発行手数料 | 無料 |

| 国際ブランド | MasterCard、JCB、VISA |

| ショッピング枠 | 10~500万円 |

| キャッシング枠 | なし |

| ポイントサービス | なし |

| 主な付帯サービス | 会計ソフト「freee」優待 弁護士無料相談1時間 福利厚生サービス 海外アシスタンス・サービス 旅行サービス MasterCard⇒MasterCardビジネス・アシスト VISA⇒VISAビジネスオファー、VISAビジネスグルメオファー |

アメリカン・エキスプレス・ビジネスカード

『アメリカン・エキスプレス・ビジネス・カード』(年会費12,000円+税/還元率0.333%:100円で1ポイント=0.333円相当)は年会費が高額ですが、比較的短期間で発行しやすい法人クレジットカードとして知られています。

ビジネスに役立つ様々な付帯サービスが用意されているので、これらのサービスを有効活用するだけでも年会費分で元をとれてしまうほど充実しています。外資系のアメリカン・エキスプレスならではの審査を行うため、起業後間もない法人や個人事業者でも審査に通る可能性が高いと言われています。

仕事の経費をクレジットカード払いで一本化することで、ポイント還元分を経費節減に充てることもできます。

| 年会費 | 12,000円+税 追加カード 6,000円+税/1枚 |

|---|---|

| ETC発行手数料・年会費 | 発行手数料 無料 年会費 500円+税 |

| 国際ブランド | AMEX |

| ショッピング枠 | 審査結果で異なる |

| キャッシング枠 | なし |

| ポイントサービス | 100円につき1ポイント |

| 主な付帯サービス | ビジネスセービングなどのビジネスカード限定サービス 福利厚生プログラム 海外旅行傷害保険 空港ラウンジ無料利用 ショッピング保険 |

EX Gold for Biz S iD QUICPay/EX Gold for Biz M iD QUICPay

『オリコ 法人カード EX Gold for Biz iD×QUICPay』(年会費2,000円+税/還元率1.2%:1,000円で1ポイント=5円相当)には2種類あります。

Sは個人事業者向け、Mは法人向けに発行される法人カードで、便利な電子マネー機能も備わっています。リボ払い専用のUPty for Biz S/UPty for Biz Mも発行されています。

オリコの法人カードも比較的審査に通りやすいと言われており、格安な年会費で充実したサービスがたくさん用意されています。

| 年会費 | 初年度無料 2年目以降 2,000円+税 |

|---|---|

| ETC発行手数料・年会費 | 無料 |

| 国際ブランド | MasterCard、VISA |

| ショッピング枠 | 10~300万円 |

| キャッシング枠 | Sあり/Mなし |

| ポイントサービス | 1,000円につき1スマイル (1スマイル=5オリコポイント) |

| 主な付帯サービス | 電子マネー iD、QUICPay 会計ソフト「freee」優待 海外旅行傷害保険 ショッピング保険 福利厚生サービス MasterCardとVISAで異なるビジネス優待特典 |

三井住友ビジネスカード for Owners クラシック

『三井住友ビジネスカードfor Ownersクラシック』(年会費1,250円+税/還元率0.5%)は設立後間もない法人や個人事業者も審査に通ると評判の良い法人カードです。更にワンランク上の付帯サービスが用意されているゴールドやプラチナも用意されています。

| 年会費 | 初年度無料(ネット申込み) 2年目以降 1,250円+税 追加 400円+税/1枚 |

|---|---|

| ETC発行手数料・年会費 | 初年度無料 2年目以降 500円+税 (ETCの利用があれば翌年度も無料) |

| 国際ブランド | VISA |

| ショッピング枠 | 10~80万円 |

| キャッシング枠 | なし |

| ポイントサービス | 1,000円につき1ポイント |

| 主な付帯サービス | 電子マネー iD 海外旅行傷害保険 航空券チケットレス発券サービス |

法人ETCカードの審査基準・難易度は?

法人ETCカードの審査の難易度はそれほど高くはありません。

重要なのは代表者の信用情報なので、起業したばかりの法人、登録したばかりの個人事業主であっても基本的には審査に通ります。

また、カード会社によりますが登記簿謄本なども不要で、代表者の本人確認書類があればOKなことも多いです。

一方、条件を満たしていても代表者が過去に借金をしていたり、支払いを遅延しているなどの事故情報があると審査に通らない可能性があるので注意しましょう。

おすすめの法人ETCカードまとめ

法人や個人事業者が経費節減の目的で高速道路の料金が割引になるETCシステムを利用する場合はETCカードが必要ですが、クレジットカードと紐付けされていない法人ETCカードやETCコーポレートカードはメリットがあまりありません。

本格的に経費節減を考えるのであれば、付帯サービスが充実しているクレジットカード会社が発行する法人カードを所有することをおすすめします。

法人カードは審査が厳しいと言われていますが、起業して間もない法人や個人事業者が所有しやすい法人カードも存在していますので、まずは持ちやすい法人カードからクレヒスを重ねて、ステータス性の高いランクへステップアップを目指すことをおすすめします。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら