法人カードとは?メリット・デメリットから選び方まで徹底解説

本記事はプロモーションを含みます

法人カードは、企業や団体が業務上の経費管理を効率化するために使用するクレジットカードです。社員の出張費や接待費、備品購入などの経費を法人カードで支払うことで、経費精算が簡素化され、経理業務の負担が軽減されます。法人カードは、企業の支出を一元管理できるため、支出の透明性が向上し、不正利用の防止にも役立ちます。

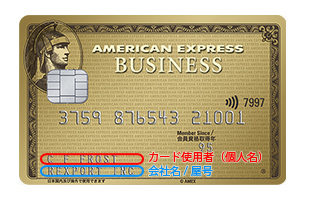

法人カードとは

法人カードの定義

法人カードは企業や団体が経費管理や支払いを効率化するために利用するクレジットカードです。社員が出張費や接待費などの経費をカードで支払うことで、経費精算が容易になります。

法人カードの機能

法人カードは、経費管理の効率化、経理業務の軽減、利用明細の一元管理など、企業の経費管理をサポートするための機能を提供します。

法人カードのメリット

法人カードには、以下のようなメリットがあります。

経費管理の効率化

法人カードを利用することで、各社員の経費を一元管理し、経費精算の手間を削減できます。利用明細が自動的に記録されるため、経理部門の負担が軽減されます。

ポイント還元

多くの法人カードにはポイント還元制度があり、貯まったポイントを福利厚生や備品購入に利用できます。これにより、企業のコスト削減に寄与します。

キャッシュフローの改善

支払いサイトが延長されることで、企業のキャッシュフロー管理が容易になります。締め日から支払い日までの期間を利用して、資金繰りの調整が可能です。

信用力の向上

法人カードを適切に利用することで、企業の信用力が向上し、将来的な融資や取引に有利になります。

付帯保険と特典

法人カードには、旅行傷害保険やショッピング保険などの付帯保険が含まれていることが多く、社員の出張時などに安心です。また、空港ラウンジの利用やコンシェルジュサービスなどの特典も付いています。

支出の透明性向上

すべての支出がカード明細に記録されるため、経費の透明性が高まり、不正利用の防止に役立ちます。

法人カードのデメリット

法人カードには多くのメリットがありますが、以下のようなデメリットも存在します。

不正利用のリスク

多くの社員が利用するため、不正利用や不正行為が発生する可能性があります。利用明細の定期的な確認と、厳格な利用ルールの設定が必要です。

支払い遅延のリスク

支払い期限を守らないと、信用力の低下やペナルティが発生する可能性があります。特に中小企業にとっては、キャッシュフローの管理が重要です。

年会費や手数料

法人カードには年会費や手数料がかかる場合があります。利用限度額や特典を考慮し、コストパフォーマンスを検討する必要があります。

社員の管理負担

各社員の利用状況を管理するために、追加の管理業務が発生することがあります。カードの発行、回収、利用状況のモニタリングなどが必要です。

信用調査

法人カードの発行には企業の信用調査が必要です。新興企業や財務状況が不安定な企業は、カード発行が難しい場合があります。

法人カードの種類

法人カードにはいくつかの種類があります。それぞれの特徴を理解することが、適切なカード選びの第一歩です。

スタンダード法人カード

基本的な機能が備わったカードで、初めて法人カードを利用する企業に適しています。利用限度額は比較的低いですが、経費管理には十分です。

| 機能 | 基本的な経費管理機能、利用明細の自動記録 |

|---|---|

| メリット | 年会費が低い、手軽に導入できる |

ゴールド法人カード

スタンダードカードよりも高い利用限度額と、追加の特典やサービスが付帯しています。例えば、空港ラウンジの利用や旅行傷害保険が含まれます。頻繁に出張がある企業や、経費が多い企業に適しています。

| 機能 | 高額な利用限度額、空港ラウンジ利用、旅行傷害保険 |

|---|---|

| メリット | より多くの特典が利用できる、出張時の利便性が高い |

プラチナ法人カード

最も高い利用限度額と、さまざまな特典やサービスが付帯しています。コンシェルジュサービスやより高額な保険、特別なポイントプログラムなどが含まれます。大企業や多額の経費を扱う企業に適しています。

| 機能 | 最高の利用限度額、コンシェルジュサービス、高額保険 |

|---|---|

| メリット | 最高の特典とサービス、企業の信用力向上に寄与 |

ビジネスプロカード

特にビジネス用途に特化したカードで、ビジネス関連の特典や割引が多く提供されます。中小企業や個人事業主に人気があります。

| 機能 | ビジネス特化の割引、特典 |

|---|---|

| メリット | 中小企業や個人事業主に適した特典が多い |

法人カードの選び方

法人カードを選ぶ際には、企業のニーズや目的に合ったカードを選ぶことが重要です。以下に、法人カードを選ぶための具体的なポイントを詳しく解説します。

企業の規模とニーズに合ったカードを選ぶ

企業の規模と利用状況を考慮する

| 小規模企業 | スタンダードカードが適しています。年会費が低く、基本的な経費管理機能を備えています。 |

|---|---|

| 中規模企業 | ゴールドカードが適しています。利用限度額が高く、旅行傷害保険や空港ラウンジ利用などの特典が付いています。 |

| 大規模企業 | プラチナカードが適しています。最高の利用限度額と多くの特典が付帯し、コンシェルジュサービスなどが利用できます。 |

企業のニーズに応じた選択

| 出張が多い企業 | 空港ラウンジ利用や旅行傷害保険が付帯するゴールドカードやプラチナカードを選ぶ。 |

|---|---|

| 経費管理を重視する企業 | 経費管理機能が充実したカードを選ぶ。 |

特典やサービスを比較する

ポイント還元率

高いポイント還元率のカードを選ぶことで、貯まったポイントを企業の福利厚生や備品購入に利用できます。

付帯保険

旅行傷害保険、ショッピング保険など、必要な保険が付帯しているカードを選ぶ。

その他の特典

空港ラウンジの利用、コンシェルジュサービス、ビジネスサポートサービスなど、自社にとって価値のある特典が付いているか確認する。

利用限度額と手数料を確認する

利用限度額

企業の経費規模に応じて、適切な利用限度額のカードを選ぶ。利用限度額が不足すると、経費支払いに支障が出る可能性があります。

年会費と手数料

カードの年会費や手数料が企業の予算に合っているか確認する。特典やサービスに対して適正な費用かを考慮します。

支払いサイトとキャッシュフローの管理

支払いサイト

支払いサイトが企業のキャッシュフロー管理に適しているか確認する。支払いサイトが延長されるカードを選ぶことで、資金繰りがしやすくなります。

セキュリティと管理機能

セキュリティ

不正利用防止のためのセキュリティ機能が充実しているか確認する。利用通知サービスや限度額設定機能などがあると安心です。

管理機能

経費管理システムとの連携が可能か、利用明細のオンライン確認ができるかなど、管理の利便性を確認する。

カード会社の信頼性とサポート体制

信頼性

カード発行会社の信頼性や評判を確認する。大手の信頼できるカード会社を選ぶことが重要です。

サポート体制

カード利用に関するサポート体制が整っているか確認する。カスタマーサポートの対応やサポートの充実度も重要な選択基準です。

法人カードの利用事例

出張費の管理

| 事例 | あるIT企業では、社員が全国各地に出張する機会が多く、出張費の管理が課題でした。法人カードを導入することで、各社員の出張費を一元管理し、経費精算の手間を削減しました。 |

|---|---|

| メリット | 経費管理の効率化、ポイント還元を利用した出張費の一部補填。 |

接待費の透明化

| 事例 | 商社では、取引先との接待費を法人カードで支払うことで、支出の透明性を確保し、不正利用を防止しました。カード利用明細を定期的にチェックすることで、接待費の無駄遣いを防ぎました。 |

|---|---|

| メリット | 支出の透明性向上、不正利用の防止。 |

備品購入の効率化

| 事例 | 教育機関では、学校備品の購入を法人カードで行い、各部門の支出を一元管理しました。これにより、経理部門の処理負担を軽減し、備品購入の手続きを迅速化しました。 |

|---|---|

| メリット | 購入手続きの迅速化、経理業務の軽減。 |

社員福利厚生の充実

| 事例 | ヘルスケア企業では、法人カードのポイントを利用して社員の福利厚生を充実させました。例えば、ポイントを使って社員旅行やレクリエーションの費用を一部負担しました。 |

|---|---|

| メリット | 福利厚生の充実、社員満足度の向上。 |

緊急時の資金調達

| 事例 | 製造業の企業では、突発的な設備故障に対応するため、法人カードを利用して迅速に必要な部品を調達しました。これにより、生産ラインの停止時間を最小限に抑えました。 |

|---|---|

| メリット | 緊急時の迅速な対応、業務継続性の確保。 |

法人カード利用時の注意点

法人カードを利用する際には、いくつかの注意点があります。

不正利用の防止

定期的な利用明細の確認

法人カードの利用明細を定期的に確認し、異常な取引がないかチェックします。特に、不正利用や不審な取引が発見された場合は、速やかにカード発行会社に連絡します。

利用ルールの設定

社員が法人カードを適切に利用するためのルールを定めます。例えば、カードの利用目的や支払い範囲を明確にし、必要な承認手続きを設けることが重要です。

支払い遅延の防止

支払い期限の管理

カードの支払い期限を厳守するための管理体制を整えます。支払いが遅れると、信用力の低下や遅延損害金が発生する可能性があります。

キャッシュフローの管理

法人カードの利用額が過度にならないよう、企業のキャッシュフローを常に把握し、適切に管理します。

利用限度額の設定

適切な利用限度額の設定

各社員の業務内容や役職に応じて、適切な利用限度額を設定します。利用限度額を超える支出が発生しないようにすることが重要です。

定期的な見直し

利用限度額は定期的に見直し、必要に応じて調整します。企業の経費状況や業務内容の変化に対応できるようにします。

セキュリティ対策

カード情報の管理

カード番号やセキュリティコードなどの情報は厳重に管理し、第三者に漏れないようにします。社員がカードを紛失した場合や盗難に遭った場合には、速やかにカード発行会社に報告します。

オンラインセキュリティ

オンラインショッピングや取引の際には、信頼できるサイトを利用し、不審なメールやフィッシングサイトに注意します。

管理ツールの活用

経費管理ソフトとの連携

法人カードの利用明細を経費管理ソフトと連携させることで、経費精算を自動化し、管理の効率化を図ります。

リアルタイムのモニタリング

カード利用状況をリアルタイムでモニタリングできるツールを活用し、異常な取引を早期に発見します。

教育と啓発

社員教育

法人カードの利用方法やルールについて、社員に対する教育を徹底します。定期的な研修や説明会を開催し、適切な利用を促します。

啓発活動

法人カードの不正利用防止やセキュリティ対策について、社員に対する啓発活動を行います。ポスターや社内報を活用し、注意喚起を行います。

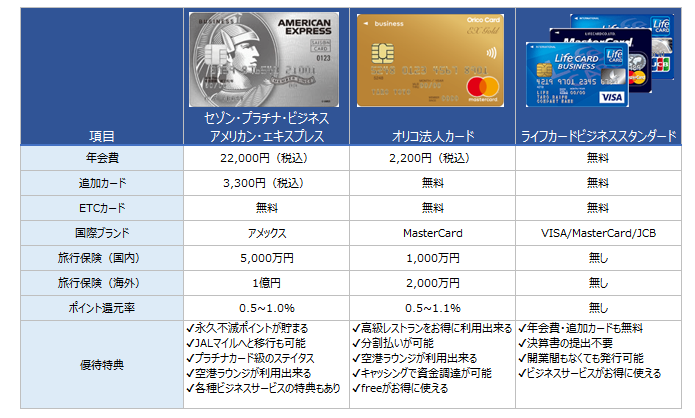

法人カードおすすめの3枚を紹介

ここまで今回の記事では法人カードの内容や、メリットなどについて説明をしてきました。法人カードの特徴については概ねご理解頂けたら、次に気になるのが実際にどのような種類のカードがあるのか、という点でしょう。法人カードにも個人のカード同様たくさんの種類のカードがありますが、その中でもおすすめ出来るカードが下記の3枚です。

上記のカード3枚は年会費や付帯保険など基本機能もまちまちです。しかしそれぞれに特徴のあるカードなので、状況によって上手く使い分かることでとても役立ちます。一つずつ紹介をしていきます。

セゾン・プラチナ・ビジネス・アメリカン・エキスプレス

セゾン アメックスの格安法人プラチナカード!

個人でも設立1年未満でも申し込み可能なビジネス・プラチナカード!

| 年会費 | 初年度:22,000円(税込) 2年目以降:22,000円(税込) |

|---|---|

| 還元率 | 0.5%~1.0% |

| 発行日数 | 最短3営業日 |

まず最初に紹介するには高ステイタスカードの代表とも言えるアメックスのビジネスカードです。このカードはプラチナという名前の通り、プラチナクラスのステイタスとサービスを兼ね備えて高クオリティのビジネスカードですが、年会費は22,000円と格安です。

その理由はこのカードがアメックス独自のプロパーカードではなく、セゾンとの提携カードであることです。アメックスの冠を持ちながら、実際のカード発行や審査はセゾンが行っているのでこの年会費が実現をしています。

しかしカードの特典はまさにプラチナ級で、セゾン特有の永久不滅ポイントに加えて空港ラウンジのプライオリティサービスやコンシェルジュサービス、ビジネスカードならではのビジネスサービスやゴルフサービスを割引価格で受けることが出来ます。

またアメックスと言うとステイタスが高く審査も厳しいイメージがありますが、法人カードの場合はそうとは限りません。

設立間もない企業でも発行されているケースも多く、こちらのカードはプラチナでありながらインビテーションも不要です。比較的審査の基準は緩いながらも、高ステイタスとサービスのメリットを享受できるのが特徴のカードです。

オリコ法人カード EX GOLD for Biz

還元率最大1.1%!プラチナ級特典の法人/個人事業主カード

還元率最大1.1%!MasterCardなら高級レストラン1名無料特典も利用可能!

| 年会費 | 初年度:無料※Web申込み限定 2年目以降:2,200円(税込) |

|---|---|

| 還元率 | 0.5%~1.1% |

| 発行日数 | 公式サイト参照 |

続いて紹介するカードは、信販会社のオリエントコーポレーションの発行するゴールド法人カードです。こちらのカードはゴールドでありながら年会費が2,200円と安く、しかしカードの特典はしっかりと付帯されているのが特徴です。

旅行保険の上限金額は先ほどのアメックスに比べると劣りますがしっかりと付帯をしていますし、空港ラウンジやビジネスカードの割引などのサービスも利用することが出来ます。またオリコカード全般における特徴とも言える、高還元率のオリコ独自のポイントプログラムも利用が出来るので最大で1.1%ものポイントが付与されます。

またこのカードで注目したいのが、国際ブランドでMasterCardを選択すると「招待日和」のサービスを利用出来る点です。

このサービスは高級レストランなどで利用出来るサービスで、2名以上の利用で1名が無料になるというものです。このサービスは通常年会費が2~3万円以上するようなプラチナカードクラスにしか付帯されていません。

2,200円という年会費でこのサービスが利用出来るのはかなりのお得なサービスと言えます。また信販会社系のカードという事で、いざとうときの資金調達のカードローンでのキャッシングなどが優遇金利や受けられるのも嬉しいサービスです。

ライフカードビジネススタンダード

最期に紹介するのは信販会社のライフの発行する法人カードです。このカードの最大の特徴は、審査基準が他の法人カードに比べると格段に緩いことです。基本的には個人のクレジットカードに準じた審査内容と言われているので、個人の属性や信用に特に問題が無ければ法人の業歴や財務状況に関係なく発行出来る可能性が高いです。

また年会費も無料なので、設立間もない企業や副業ベースで事業を行っている方でも発行することが出来ます。ただし年会費は無料な分、カードの特典はそこまで多くはありません。旅行保険は一切付帯はしませんし、空港ラウンジの利用も出来ません。

またクレジットカードの最大の特徴とも言えるポイントサービスがないのも、このカードの特徴です。審査基準が緩いのでカードの上限額もそこまで高くはありませんが、創業間もない法人にとってはとても重宝するカードと言えるでしょう。

法人カードの活用のまとめ

法人カードは、企業の経費管理を効率化し、コスト削減やキャッシュフローの改善に役立ちます。適切な法人カードを選び、活用することで、企業の経理業務が大幅に改善されるでしょう。この記事で紹介した基本情報やメリット、選び方を参考に、自社に最適な法人カードを見つけてください。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら